- Kirjoittaja Stanley Ellington ellington@answers-business.com.

- Public 2023-12-16 00:16.

- Viimeksi muokattu 2025-01-22 15:58.

Investopedia: On paremmin olla matalalla oman pääoman kerroin , koska yritys käyttää vähemmän velkaa omaisuutensa rahoittamiseen. The korkeampi yritys oman pääoman kerroin , korkeampi sen velkasuhde (velat suhteessa varoihin), koska velkasuhde on yksi miinus käänteinen oman pääoman kerroin.

Mikä siis on korkea oman pääoman kerroin?

The oman pääoman kerroin on yrityksen kokonaisvarallisuuden suhde sen osakkeenomistajiin pääomaa . Suhde on tarkoitettu mittaamaan, missä määrin pääomaa käytetään kaikenlaisten yrityksen omaisuuden maksamiseen. Jos suhde on korkea , se tarkoittaa, että varat rahoitetaan a korkea osuutta velasta.

Mikä on hyvä oman pääoman kerroinluku edellä olevan lisäksi? Oman pääoman kerroin on keskeinen taloudellinen mittari, joka mittaa yrityksen velkarahoituksen tasoa. Jos suhde on 5, oman pääoman kerroin tarkoittaa, että sijoitus kokonaisvarallisuuteen on 5 kertaa investointi pääomaa osakkeenomistajat. Päinvastoin se tarkoittaa, että 1 osa on pääomaa ja 4 osaa on velkaa kokonaisrahoituksessa.

Mitä oman pääoman kertoimen suhde tästä kertoo?

The oman pääoman kerroin on taloudellinen vipuvaikutus suhde joka mittaa yrityksen omaisuuden määrää, jonka sen osakkeenomistajat rahoittavat vertaamalla kokonaisvarallisuutta osakkeenomistajien kokonaisvaroihin pääomaa . Toisin sanoen, oman pääoman kerroin näyttää prosenttia varoista, jotka osakkeenomistajat ovat rahoittaneet tai velkaa.

Miksi osakekerroin kasvaa?

Ymmärtäminen Oman pääoman kerroin Pohjimmiltaan tämä suhde On riskiindikaattori, koska se osoittaa yrityksen velkaantuneisuuden On sijoittajille ja velkojille. Korkeampi oman pääoman kerroin numero osoittaa, että velkaosuus kokonaisvarallisuudesta kasvaa mikä tarkoittaa lisää taloudellista vipuvaikutusta yritykselle.

Suositeltava:

Onko globalisaatio ollut hyvä vai huono asia maailmalle?

Globalisaatiolla on dramaattinen vaikutus - hyvässä tai pahassa - maailman talouksiin ja ihmisten elämään. Jotkut myönteisistä vaikutuksista ovat: Kansainvälisten yritysten investoinnit Suomeen auttavat maita tarjoamalla uusia työpaikkoja ja taitoja paikallisille ihmisille

Onko hintajousto hyvä vai huono?

Jos kysynnän tulojousto on suurempi kuin nolla, tavara on normaalihyödyke. Se tarkoittaa, että hyvien tuotteiden kysyntä kasvaa tulojen kasvaessa. Suurin osa tavaroista on tavallisia tavaroita. - Jos kysynnän tulojousto on pienempi kuin nolla, tavara on huonompi tavara

Onko kosteikko hyvä vai huono?

Kosteikot ovat huonoja ja hyviä uutisia arktiselle lämpenemiselle: tutkimus. "Kosteikot ovat tärkeässä asemassa hiilikierrossa, koska ne sitoutuvat ja varastoivat kasvillisuutta ja maaperää sekä vapauttavat hiilidioksidia ja metaania orgaanisen aineen bakteerien hajoamisesta", tohtori Meissner sanoo

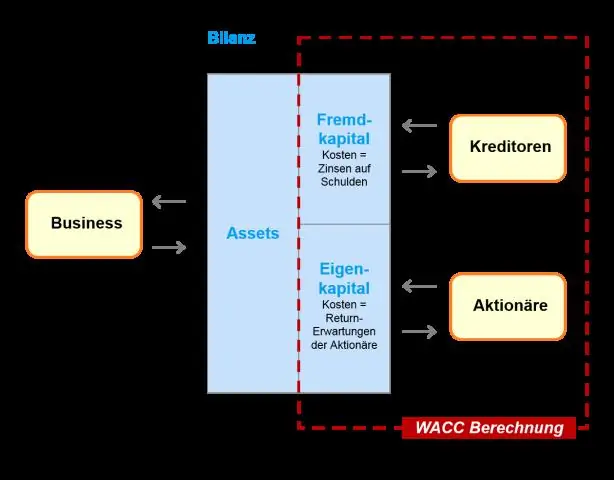

Onko oman pääoman hinta korkeampi kuin velan hinta?

Oman pääoman kustannukset ovat pääoman hankinnan kustannuksia kantaosakkeilla. Tämän suuren riskin vuoksi oman pääoman kustannusten tulisi olla korkeammat kuin velan kustannukset. Sijoittajille oman pääoman kustannukset olisivat oman pääoman sijoituksen tuotto ja velan kustannukset ovat tuotto sijoituksesta osana velkaa

Onko korkea P-arvo hyvä vai huono?

Pieni p-arvo (tyypillisesti ≦ 0,05) osoittaa vahvaa näyttöä nollahypoteesia vastaan, joten hylkäät nollahypoteesin. Suuri p-arvo (> 0,05) osoittaa heikkoa näyttöä nollahypoteesia vastaan, joten et voi hylätä nollahypoteesia. Ilmoita aina p-arvo, jotta lukijasi voivat tehdä omat johtopäätöksensä